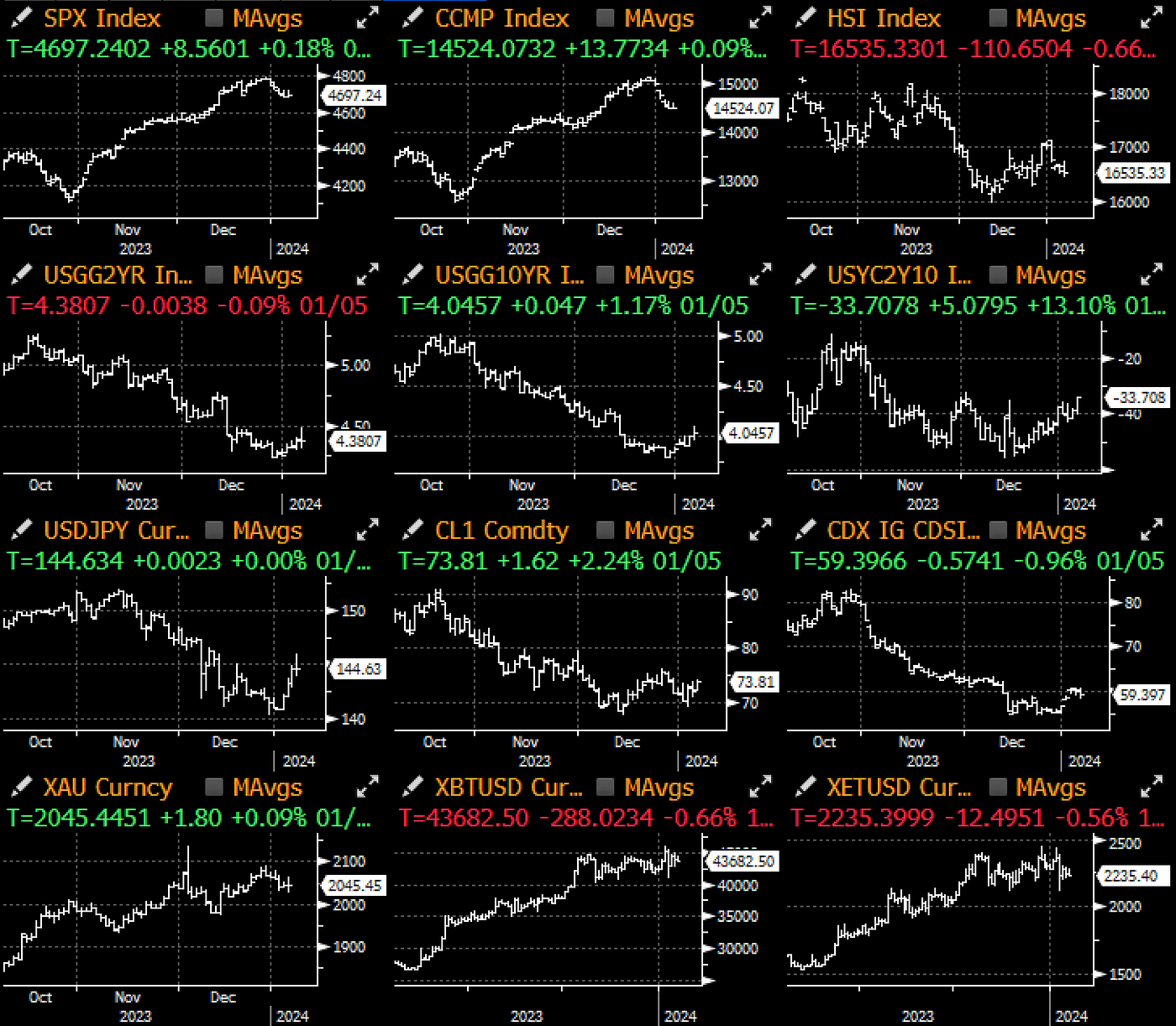

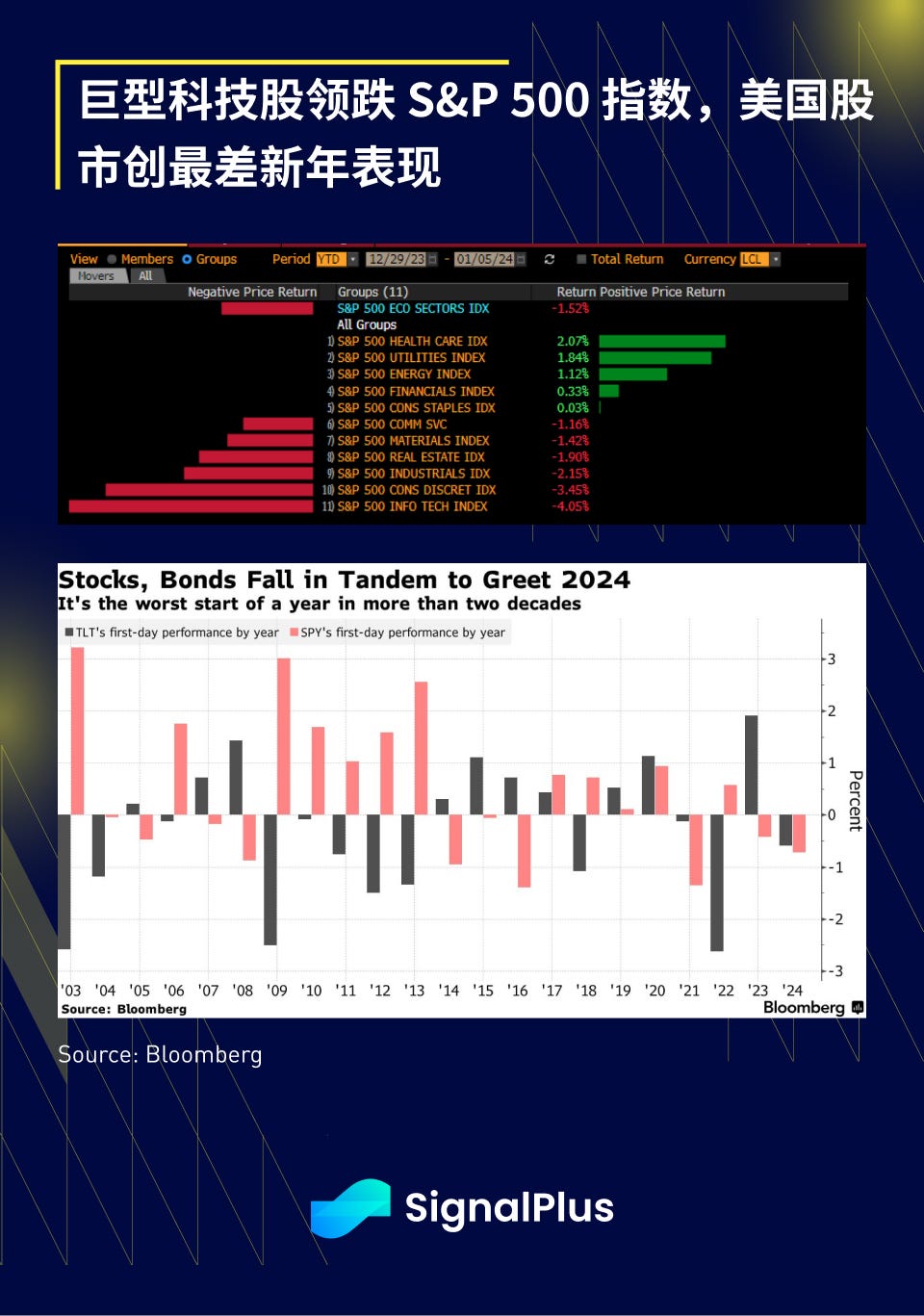

SPX 指数上周收盘下跌 1.5%,科技股下跌 4%,而医疗保健和公用事业板块则表现较佳,涨幅 2%,随著投资者大量削减去年底的仓位,SPX 和 Nasdaq 指数均创下几十年来最差的新年表现。

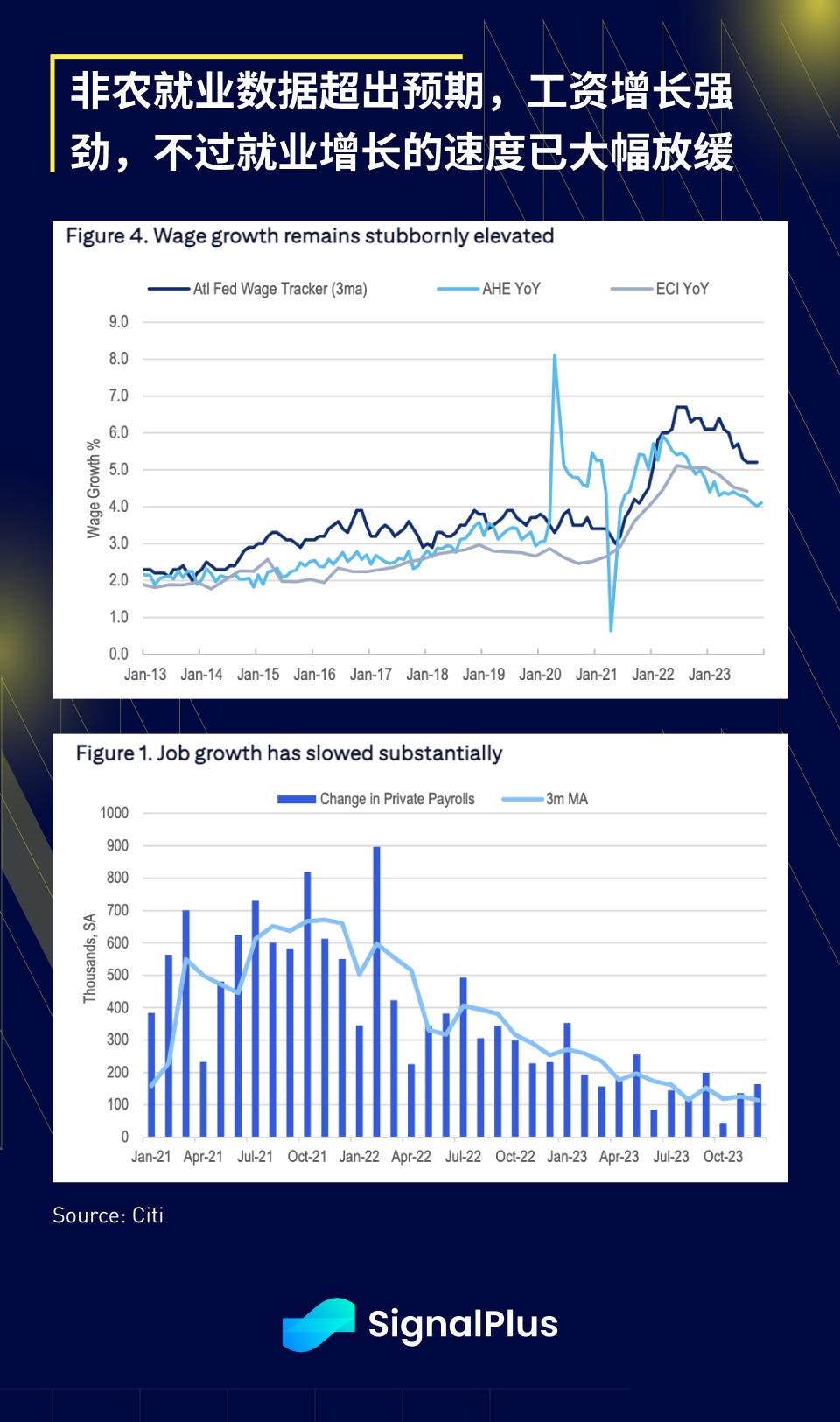

众所瞩目的非农就业数据表现超出预期,就业人口增加 21.6 万(vs 预期 +17.5 万),失业率稳定维持在 3.7%,平均每小时工资同比增长也稳定维持在 4.1%,然而,正面的数据结果也伴随著一些隐忧,10 月和 11 月的数据下修 7.1 万(连续第 10 个月下修),劳动参与率从 62.8% 下降至 62.5%,每周工时也持续下滑,此外,深入分析显示,近期的就业增长集中在少数几个行业,特别是政府部门。

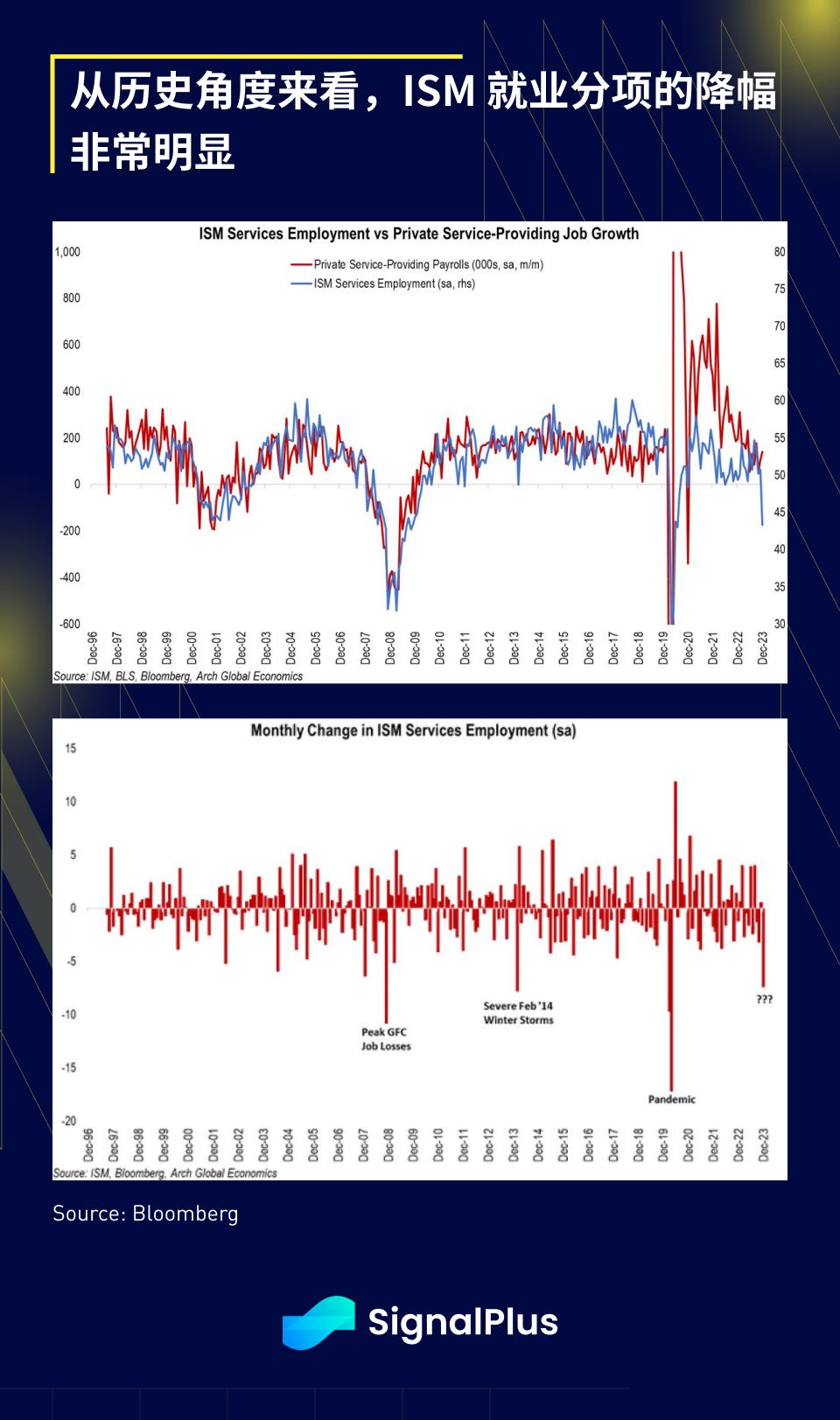

或许非农就业数据无法完全证实就业市场的放缓,不过随后发布的 ISM 服务业数据清楚地显示了就业市场的确在降温,ISM 服务业指数中的就业分项意外从 50.7 跌至 43.3,创近十年来最急剧的跌幅,这种情况先前只出现在 2008 年和 2020 年等市场面临极大压力的时期。

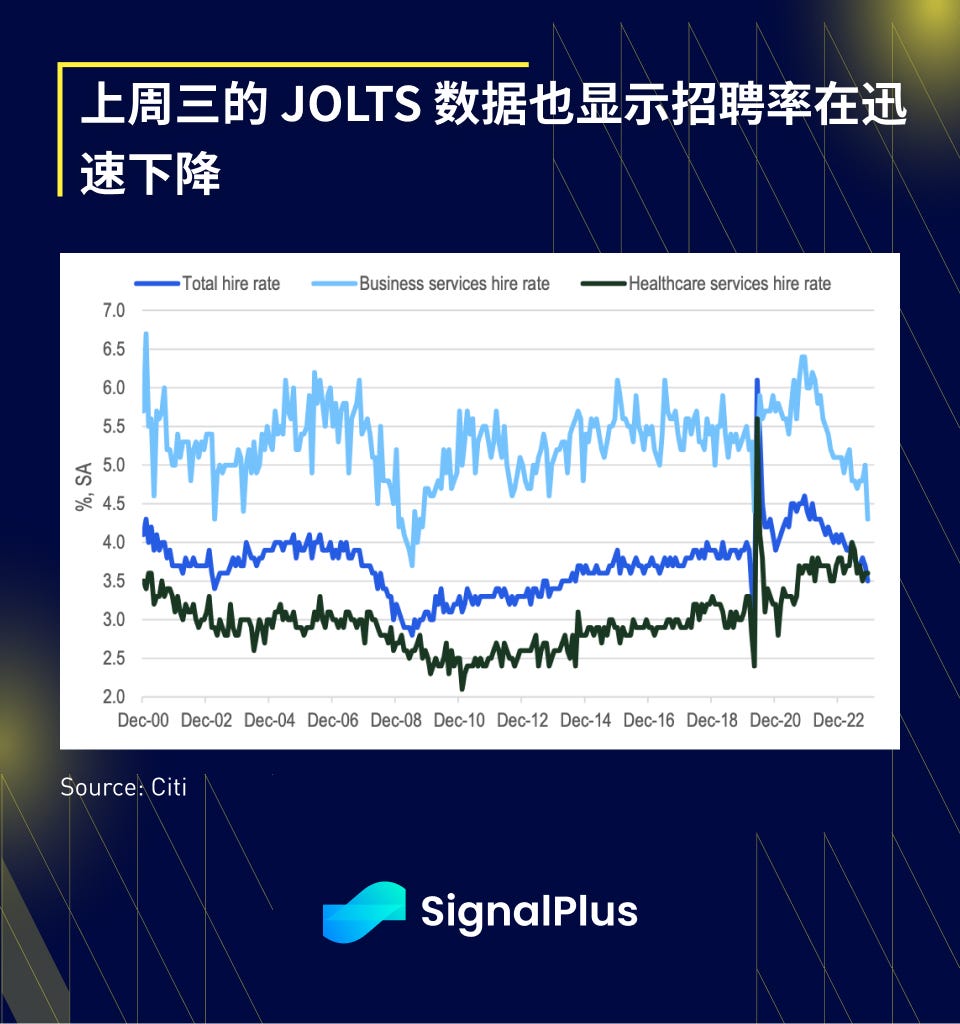

此外,上周稍早发布的 JOLTS 就业数据也显示招聘率已经下滑至 3.5%,是 2014 年以来的最低水平,对经济敏感度较高的商业服务行业表现疲软,同时辞职率也降至 2018 年以来最低的水平 (2.2%)

债券市场全天经历剧烈波动,5 年期美债收益率在“超出预期”的非农就业数据发布后先下意识地上涨了 10 个基点,随后 ISM 服务业数据发布后收益率出现大幅修正,从高点到低点暴跌了约 20 个基点,不过在纽约下午交易时段,债券、股票和外汇价格都回归到持平的结果,最终美债收益率仅上升约 2–3 个基点。

接下来的一周又将十分忙碌,即将发布的数据包括美国 CPI / PPI、中国信贷数据 / CPI / 贸易帐以及东京 CPI 等,财报季也将由银行股带头拉开序幕。

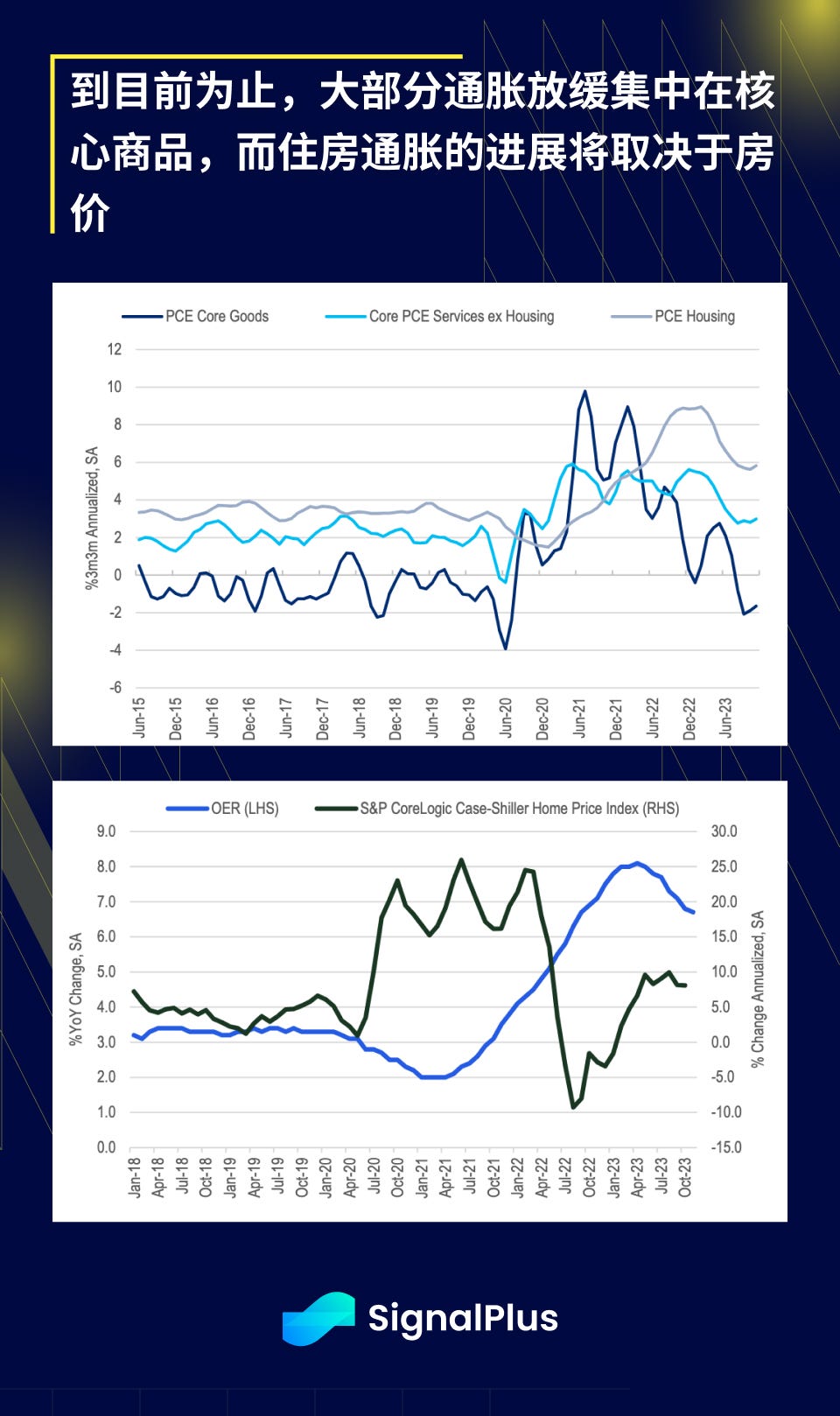

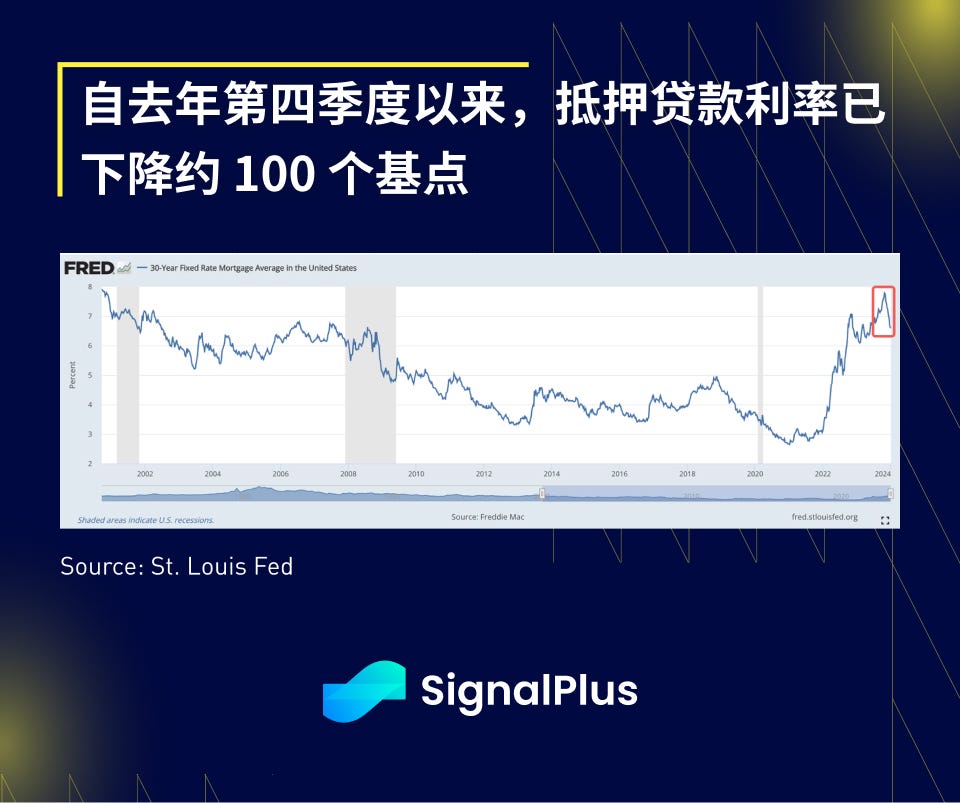

今年首个通胀数据将成为美联储近期决策的重要因素,市场预期核心 CPI 将季增 0.3%,年增 3.9%,截至目前为止,大部分通胀放缓的进展集中在核心商品,而由于房价年化涨幅达到 8–10%(且抵押贷款利率在过去几个月下降了约 100 个基点),住房通胀可能仍会顽固地居高不下(0.44% OER)。

美联储官员的评论将在本周回归,周一 Bostic、周三 Williams 以及周五 Kashkari 将发表谈话,焦点会放在他们对 3 月降息的倾向,以及美联储对量化紧缩/缩表的想法。

另一方面,下一次潜在的政府停摆可能会在 1 月 19 日发生,而 Iowa 州的共和党党团会议恰好会在几天前举行,重点将关注前总统以及 Haley 和 DeStantis 等竞逐者的表现。

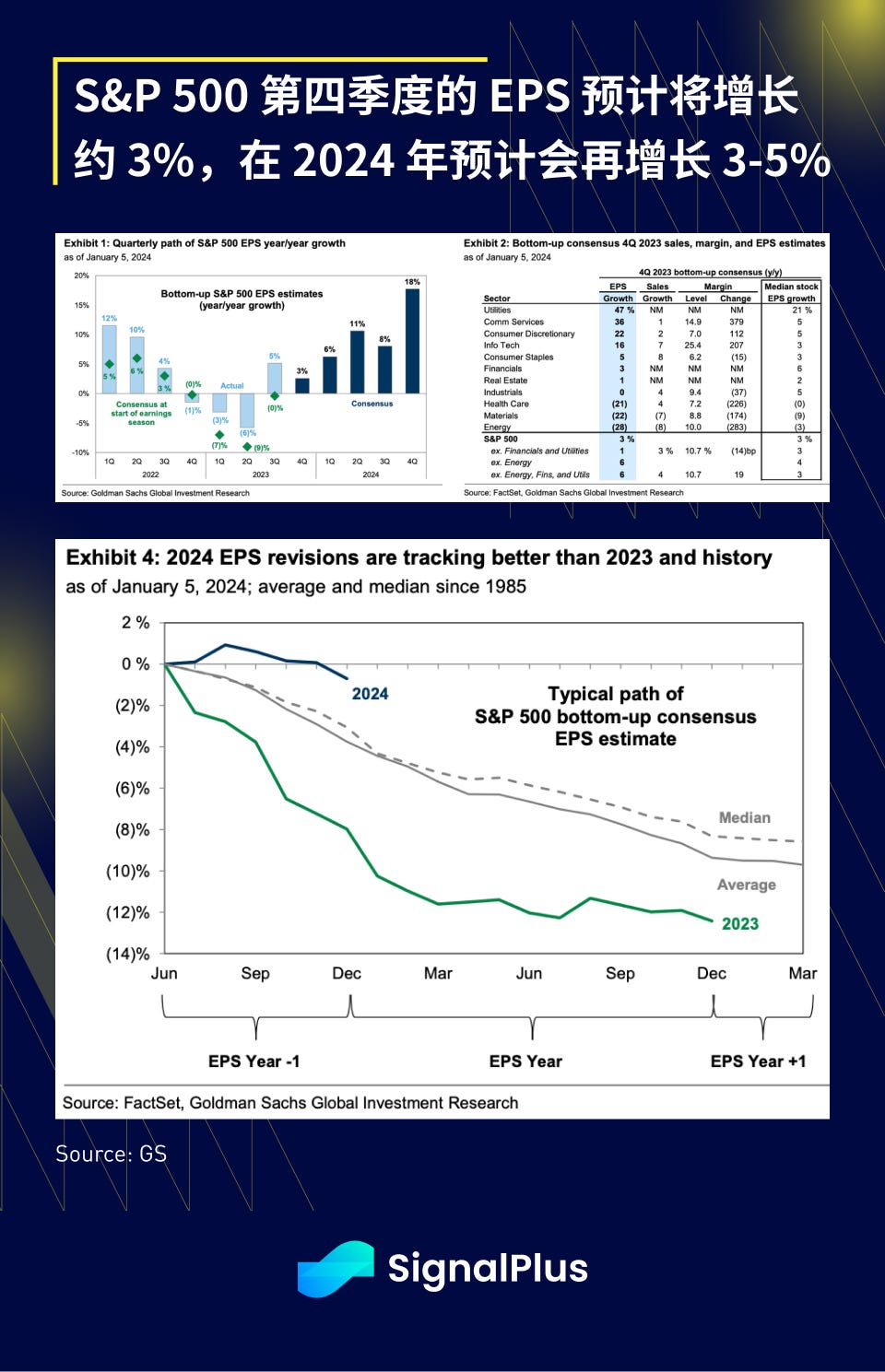

2023 年第四季财报季将拉开序幕,市场普遍预测 S&P 500 获利将年增 3%,延续第三季度 5% 获利反弹的动能, 市场预测 2024 年 EPS 将再成长 3–5%,今年自下而上的预测明显优于历史趋势。

在加密货币方面,虽然先前出现小规模的市场动荡,不过市场重回正轨,再次积极定价 ETF 本周获得批准的预期,多个发行机构重新提交了最终修订的 19b-4 文件,即证券交易所交易规则变更申请,意味著又向终点线迈进了一步,根据市场消息,SEC 委员预计将于本周对 ETF 申请进行投票,然后批准最终版的 S-1 招股说明书。

您可在 ChatGPT 4.0 的 Plugin Store 搜索 SignalPlus,获取实时加密资讯。如果想即时收到我们的更新,欢迎加入和关注我们的官方链接,和更多朋友一起交流互动:

微信群:添加小助手 xdengalin

Twitter:https://twitter.com/SignalPlusCN

Telegram:https://t.me/SignalPlus_Chinese

Discord:https://discord.gg/signalplus

SignalPlus 官网:https://www.signalplus.com

Comments