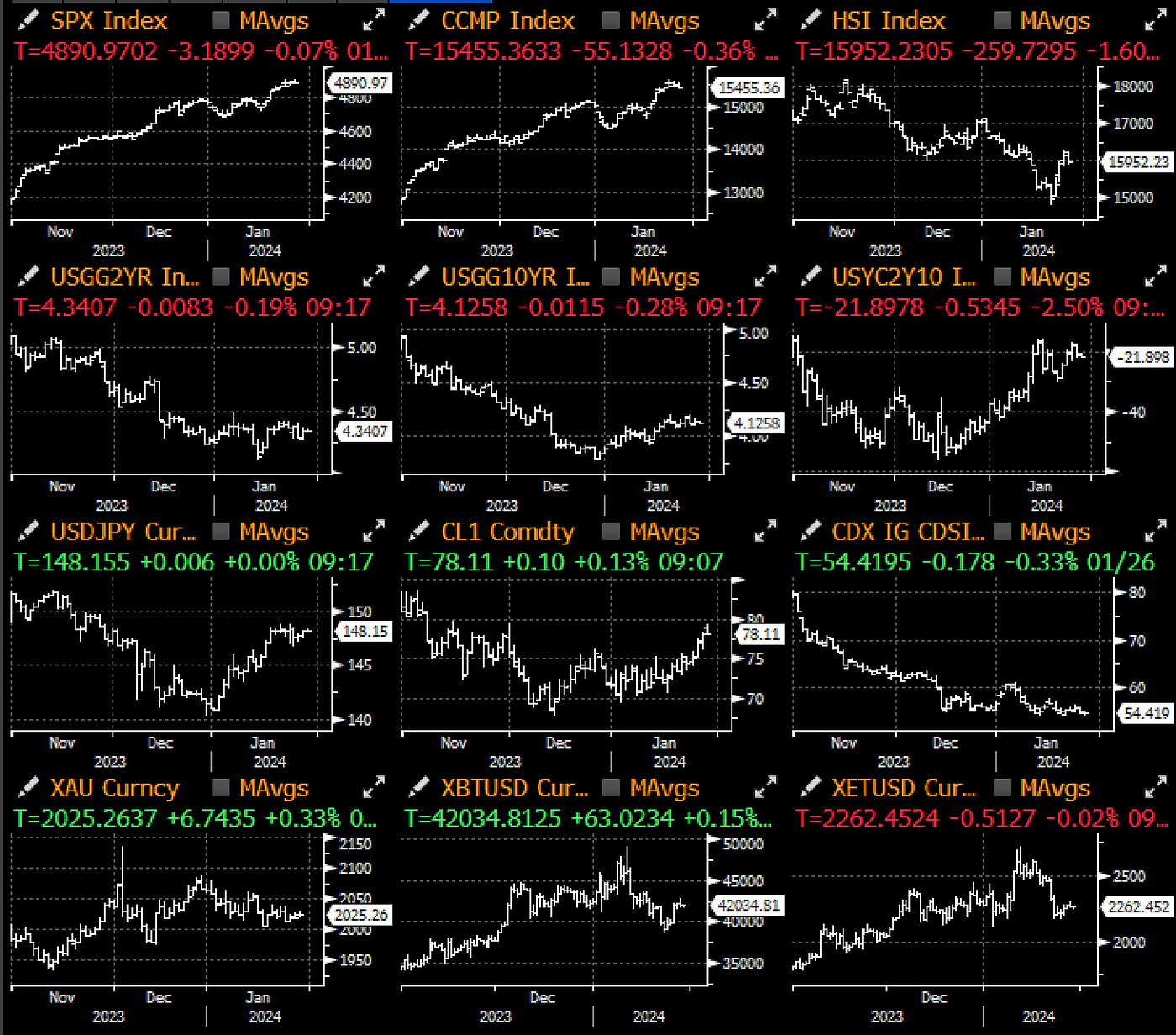

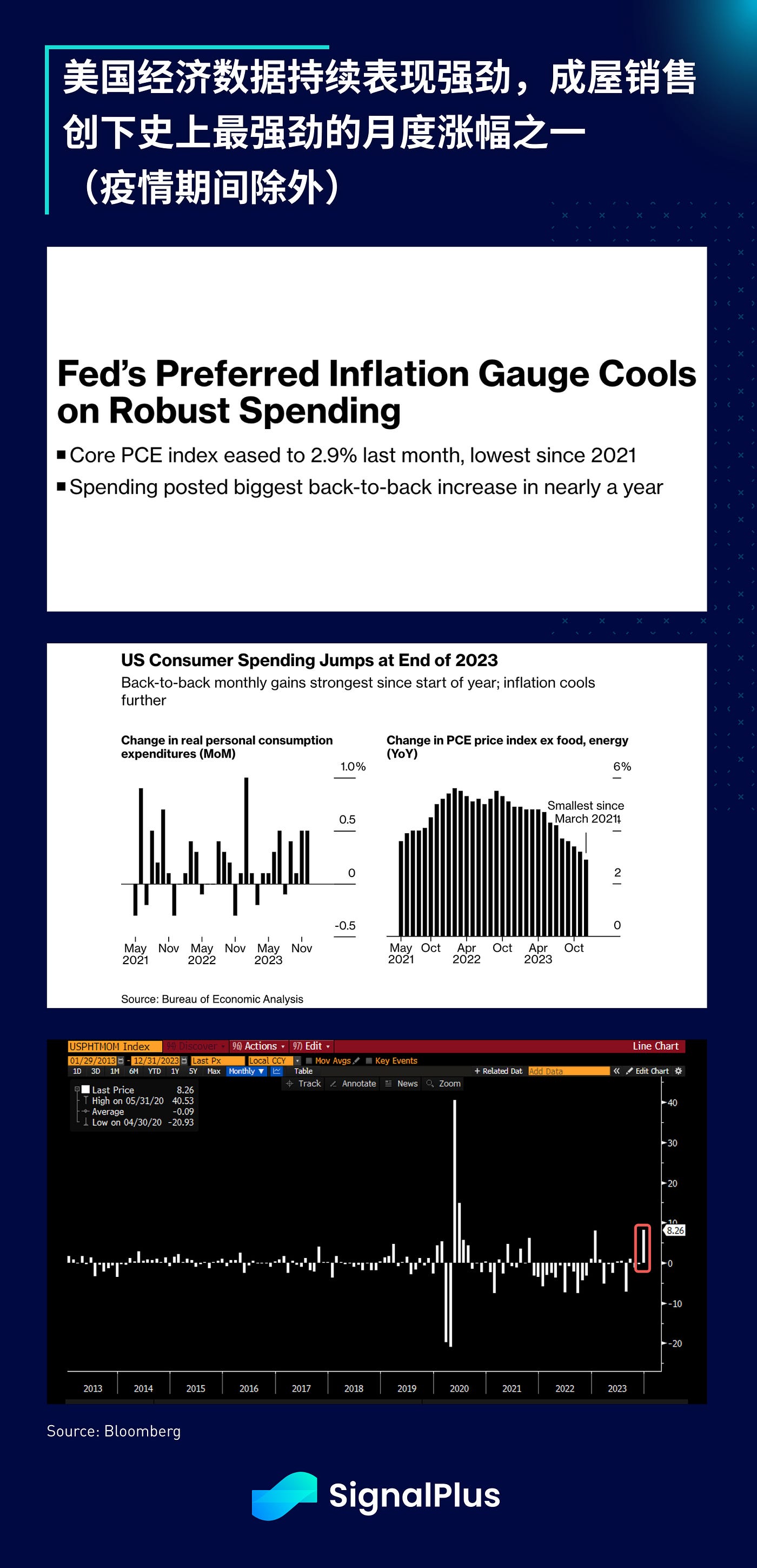

市場上週以更強勁的美國經濟數據收尾,12 月整體核心PCE 環比增長0.17%,然而除住房外的核心服務價格也仍保持強勁,環比增長0.28%;個人收入和消費支出情況良好,同時成 屋銷售也出現了過去10 年來(疫情期間以外) 最大的單月增幅之一(+8.3%)。

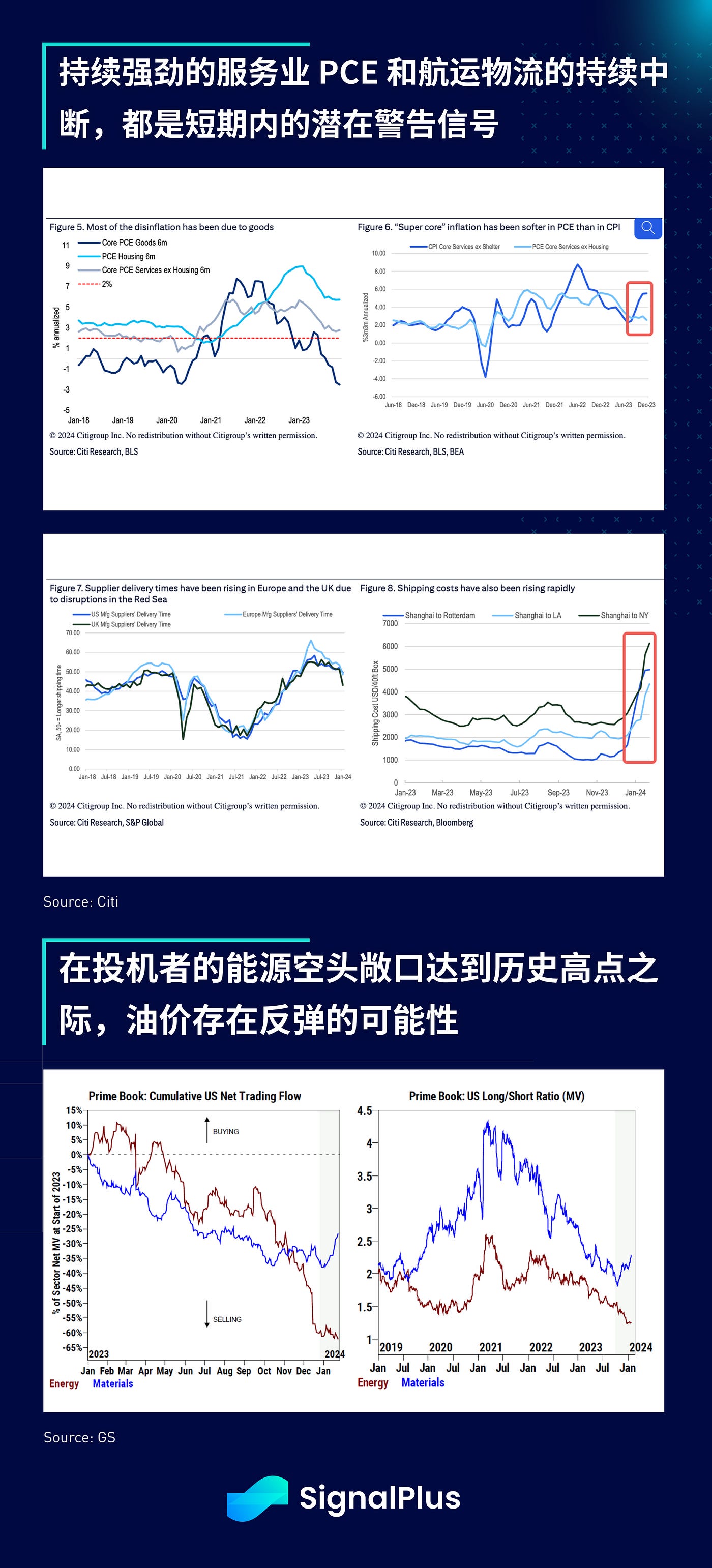

對於服務業價格走高的擔憂升溫,加上 1 月迄今企業債券發行已達到創紀錄的 7,210 億美元,投資需求基本上已被滿足,導致固定收益表現不佳。 此外,航運物流持續受到影響,加上中東衝突升級(約旦美軍基地遭到無人機攻擊),油價有機會突破每桶 80 美元,有可能對通膨走緩構成威脅。

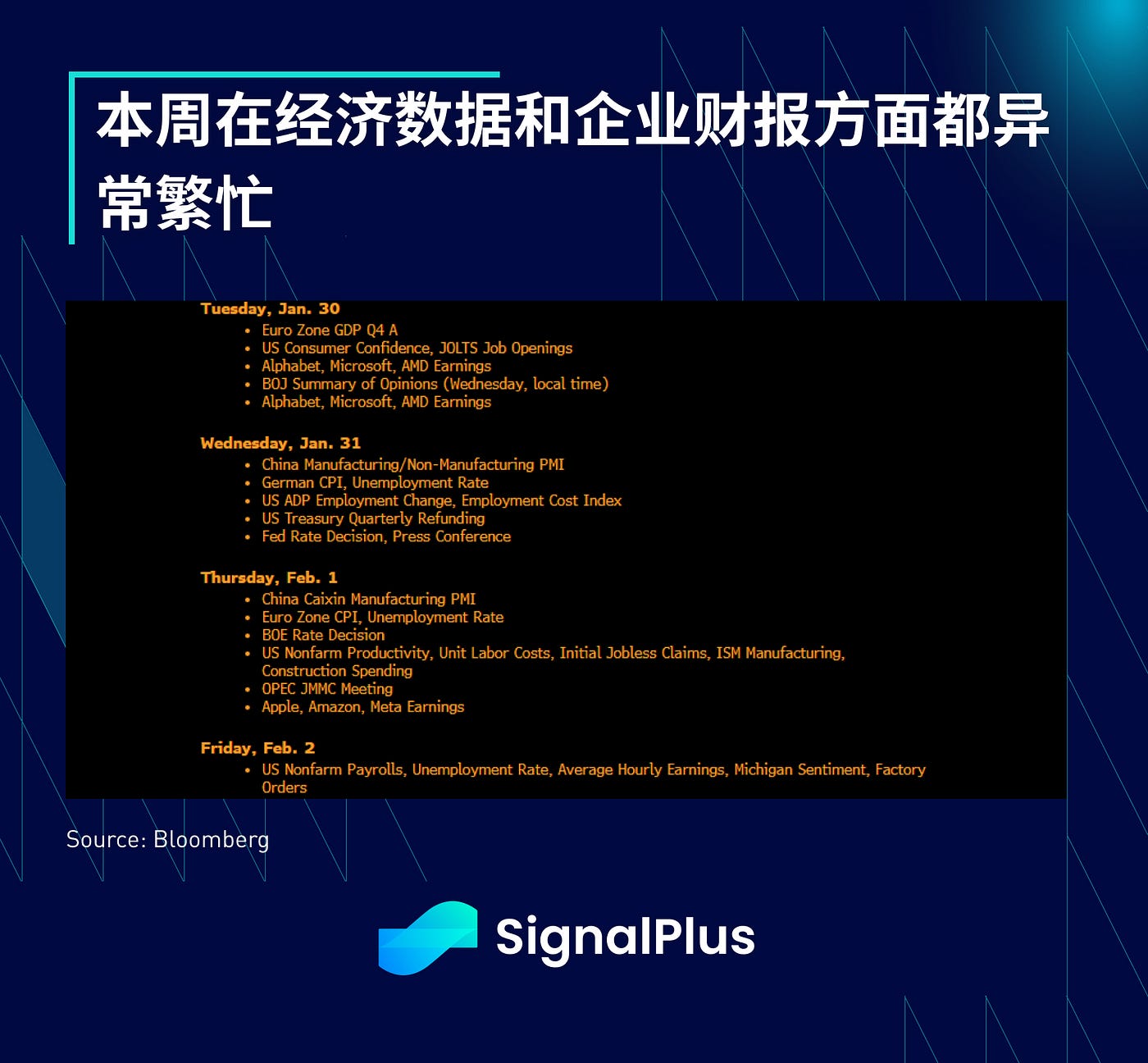

本周将是今年为止宏观方面最繁忙的一周。周二将公布消费者信心调查结果和 JOLTS 职位空缺数,周三将迎来日本央行意见摘要、中国 PMI、德国 CPI 和失业率、美国 ADP、FOMC 会议、季度再融资公告,紧接著是周四的财新制造业 PMI、英国央行决议以及美国 ISM 制造业指数,周五将以美国非农业就业数据和密大消费者信心调查来结束这忙碌的一周。

美国财报季也同样繁忙,32% 的 S&P 500 指数企业将在本周公布财报,包括 Alphabet、Microsoft、AMD、Apple、Amazon 和 Meta。

本週將在三個主要領域迎來大量新資訊:企業獲利、貨幣政策和經濟數據。 我們認為,就業數據可能是其中最關鍵的,而FOMC 的決策將涵蓋最廣泛的範圍,同時,在一個自年初以來走勢向上但仍顯示出避險情緒的市場中,企業的盈利表現可能對市場 的相對走勢影響最大。 如果這些領域的結果都是正面的,那麼市場可能會進一步上漲,並消除投資者保持謹慎的理由。

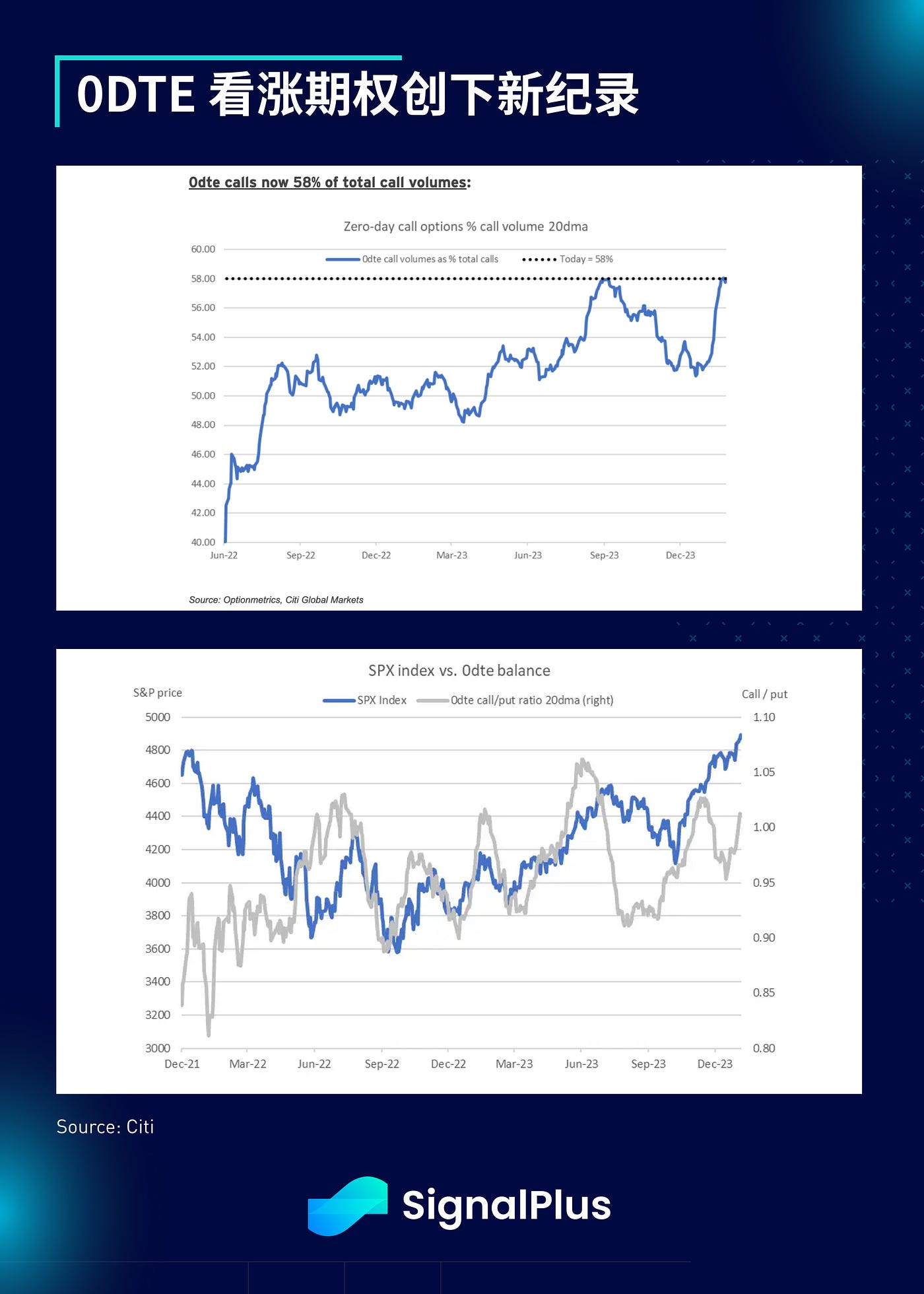

目前市場預測3 月FOMC 降息的可能性接近50/50,不過本週的FOMC 會議本身可能不會帶來太大驚喜,因為不會公佈任何經濟預測,市場也普遍預期聯準會將繼續沿用目前的言論 基調來管理市場預期。 花旗的報告指出,1 月 31 日的選擇權跨式組合 (straddles) 目前隱含的波動為 +/- 1%,低於 2022 年以來 FOMC 會議日的實際波動 +/- 1.3%。

投資者情緒方面,期權交易者仍然普遍看漲,0DTE 買權創下新紀錄,超過 58% 的 0DTE 交易量是看漲期權,將看漲期權/看跌期權比率推回到 1 以上。

在加密貨幣方面沒有太多進展,在周末,價格因一些市場空頭回補而上漲,同時,有消息指出Google 將開始允許某些BTC 和加密貨幣廣告在其平台上展示,儘管這一政策變更早 在去年12 月就已經宣布。

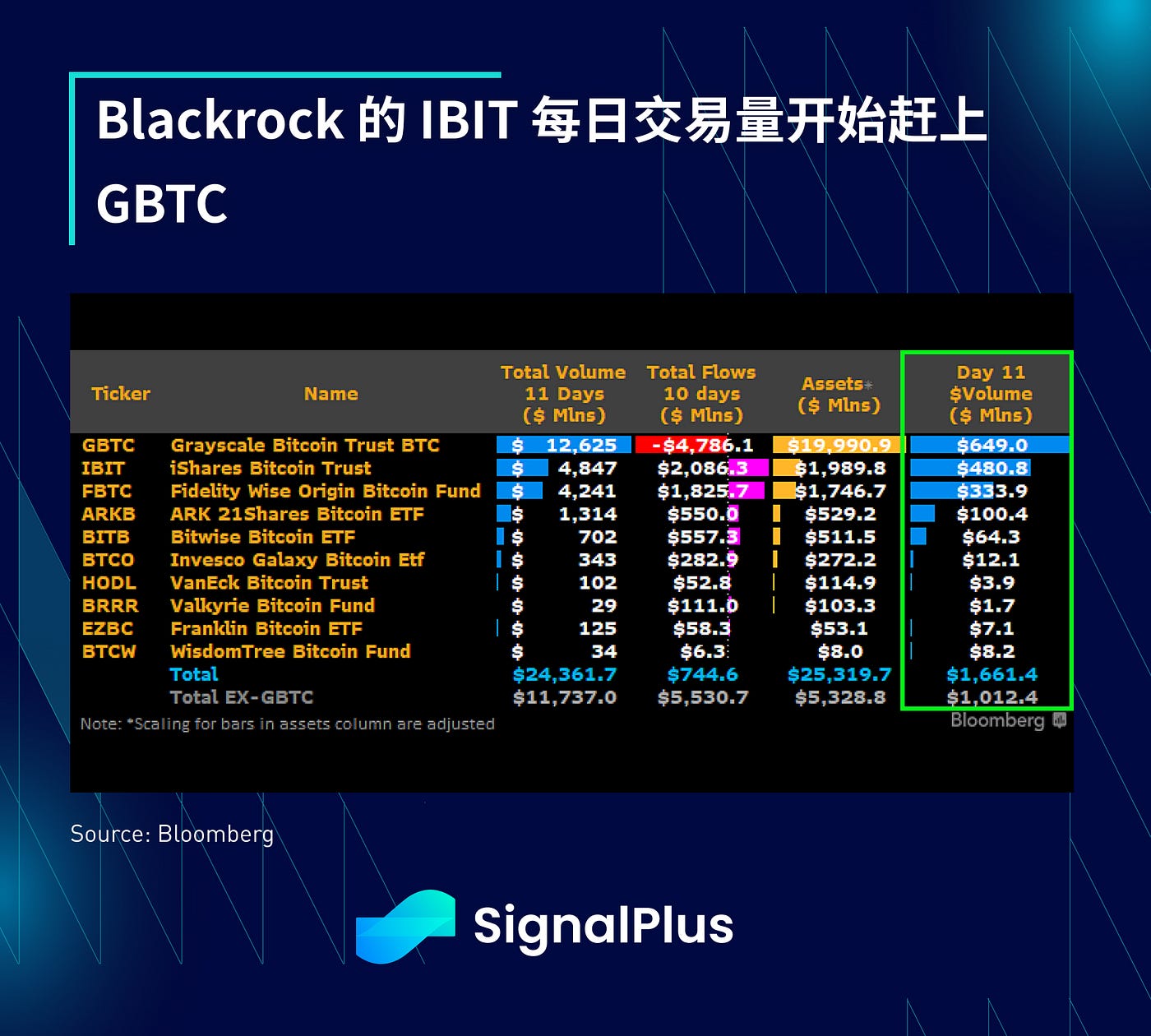

ETF 的资金流向与先前基本相同,9 只 ETF 仍在共同应对 GBTC 的资金流出,然而,我们开始看到 Blackrock 的 IBIT 交易量有所增加,达到 4.81 亿美元,逐渐接近 Greyscale 的 6.49 亿美元,且远超过其首周的平均交易量。IBTC 的交易量是否有机会在 2 月中旬以前超过 GBTC?这是否标志著下一个牛市的到来,而代价是 TradFi 继续接管加密货币?让我们继续密切关注!

您可在 ChatGPT 4.0 的 Plugin Store 搜索 SignalPlus,获取实时加密资讯。如果想即时收到我们的更新,欢迎加入和关注我们的官方链接,和更多朋友一起交流互动:

微信群:添加小助手 SignalPlus123

Twitter:https://twitter.com/SignalPlusCN

Telegram:https://t.me/SignalPlus_Chinese

Discord:https://discord.gg/signalplus

SignalPlus 官网:https://www.signalplus.com

Comments